股票杠杆配资 2年期美债收益率“破5”!华尔街嗅到危险气息 道指创近1个月新低

发布日期:2024-10-14 21:29 点击次数:88尽管英伟达股价依然雄风不减地连创新高,但隔夜的华尔街,似乎还是嗅到了一丝危险的气息。

美国三大股指周三全线走低,其中道指更是下挫了逾1%,创下近1个月新低,在近五个交易日中有四个交易日走弱。截止收盘,道指跌411.32点,跌幅为1.06%,报38441.54点;纳指跌99.30点,跌幅为0.58%,报16920.58点;标普500指数跌39.09点,跌幅为0.74%,报5266.95点。

在不少业内人士看来,令隔夜美股承压的一大元凶,显然与美债收益率近来的持续攀升脱不了关系……

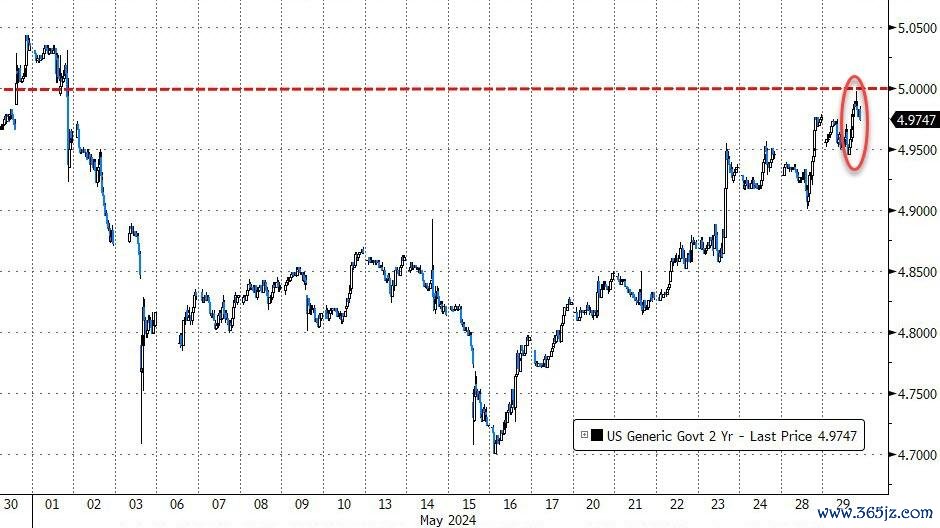

行情数据显示,与美联储利率预期关联最为紧密的2年期美债收益率,在周三纽约时段一度重新升至了5%关口上方,尽管尾盘该期限收益率基本回吐了日内涨幅,但盘中“破5”的阴霾显然仍令不少投资者心有余悸。

素有“全球资产定价之锚”之称的10年期美债收益率周三也大涨了6.2个基点报4.617%,盘中一度升至4.638%,为5月1日以来的最高水平。

其他期限收益率方面,3年期美债收益率周三上涨3.2个基点报4.8%,5年期美债收益率上涨3.7个基点报4.639%,30年期美债收益率上涨6.8个基点报4.736%。

市场分析人士表示,无论是2年期美债收益率再度“破5”,还是10年期美国国债收益率重新回到4.5%以上,对股票投资者来说都是颇为令人感到担忧的迹象,因债券收益率走高的风险正在侵蚀股票估值。

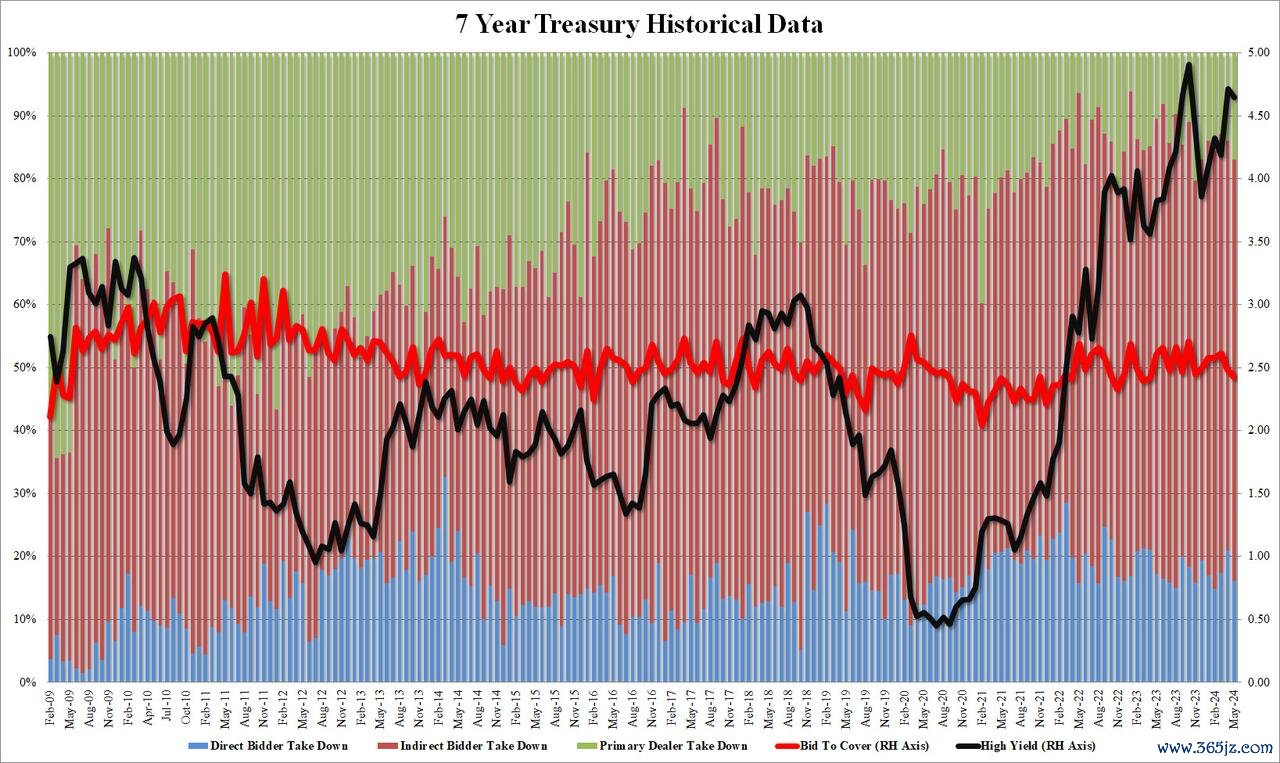

在消息面上,周二美国财政部先后拍卖的690亿美元两年期国债和700亿美元五年期国债结果不佳,令美债市场在周初伊始遭遇了抛售压力,而周三进行的7月期美债标售,需求也同样平平。

美国财政部周三标售了440亿美元七年期国债,最终得标利率为4.65%,高于投标截止时二级市场的收益率,暗示投资者要求溢价才愿购买。衡量需求的标投倍数为2.43倍,低于上个月的2.48和平均水平2.55倍。

金融博客网站Zerohedge表示,本周一系列美债拍卖的结果非常糟糕,因此债券收益率的大幅走高也并不令人意外,这反映出市场对利率更长时间处于高位的担忧仍未消散。

明尼阿波利斯联储主席卡什卡利周二晚些时候在接受采访时表示,美联储应等待通胀取得重大进展后再降息。他还指出,如果通胀率未能进一步下降,美联储甚至有可能加息。他的发言也推动了美债收益率攀升,此前,包括理事沃勒在内的其他美联储官员也表达了类似看法。

Truist Advisory Services固定收益部董事总经理Chip Hughey表示:“美联储政策制定者的一系列发言强化了这样一种观念,即美联储在向前推进时将会非常谨慎。当决策者表示,在推进降息之前,他们需要看到更充分的通胀放缓证据时,美联储会言出必行。”

华尔街惊慌失色

自今年年初以来,市场上关于美联储降息力度和时点相互矛盾的预期,就一直使美国市场处于紧张状态。

标普500指数的所有11大板块周三悉数收跌,其中今年表现出色但又对利率敏感的公用事业板块跌幅最大。

“人们能看到债券收益率正继续上升,这对股市构成了压力,”Centre American Select Equity基金经理James Abate表示。

Vital Knowledge分析师Adam Crisafulli表示,“随着周二美国国债价格走势不佳延续到了周三,大多数主要市场都受到了打击。事态开始有些分化:宏观方面,市场担心通胀再次加速;而在某些行业则在努力应对通胀下行对企业盈利的影响。”

瑞士宝盛银行股票策略师Leonardo Pellandini则指出,长期债券收益率走高的风险正在侵蚀股票估值,短期压力似乎已成定局。不过其认为,随着通胀预期的缓和和即将到来的降息,市场未来仍可以继续攀升。

根据利率掉期市场的数据显示,通胀坚挺和央行行长的鹰派言论,正迫使交易员将美联储年内降息的预期,从年初的多次降息缩水至约一次(11月或12月)。利率定价目前仅预计美联储年内会降息约31个基点。

在隔夜美联储褐皮书报告发布后,美股也依然保持着跌势。调查显示,从4月初到5月中旬,美国经济活动继续扩张,但企业对未来的悲观情绪有所增加,报告期内物价温和上涨;零售销售数据表明可自由支配支出下降。

本周余下时间,宏观方面的一大主要焦点,将是周五公布的美国4月PCE物价数据——这是美联储最为青睐的通胀指标。WisdomTree宏观经济研究主管Aneeka Gupta表示,周五公布的美国个人消费支出通胀数据将成为美联储货币政策的重要指引。

美联储主席鲍威尔及其同僚近期已在不同场合多次强调,在正式降息之前股票杠杆配资,他们需要有更多证据表明通胀正持续朝着2%的目标迈进。